除容易出现产能“消化不良”现象外,佳禾食品的营收和采购方面数据也是存在很多问题的,相关财务数据间的勾稽关系不合理,让人怀疑招股书披露的数据真实性。

速溶咖啡是很多上班族非常熟悉的饮料,主要成分是植脂末和速溶咖啡粉,如今,主要生产这两种产品的佳禾食品工业股份有限公司(简称“佳禾食品”)在近日发布了招股说明书申报稿,拟在上交所IPO并发行不低于4亿股新股。

速溶咖啡虽然给人们带来方便,但过量食用也会带来副作用,佳禾食品此次IPO大幅扩张产能的做法就存在类似的风险,以其在报告期(2016年至2019年1~3月)的客户、产能利用率等情况看,不排除有产能“消化不良”的可能。更为重要的是,其财务数据在勾稽关系处理上也不能相互合理匹配情况,这令人怀疑其营收和采购方面数据很可能存在失真的情况。

募投项目存“消化不良”风险

招股书披露,佳禾食品拟计划募集约5.65亿元投入到“年产十二万吨植脂末生产基地建设项目”和“年产冻干咖啡2160吨项目”等四个项目中,其中,植脂末、冻干咖啡这两个项目拟使用募投资金4.82亿元,占募集资金的绝大部分。

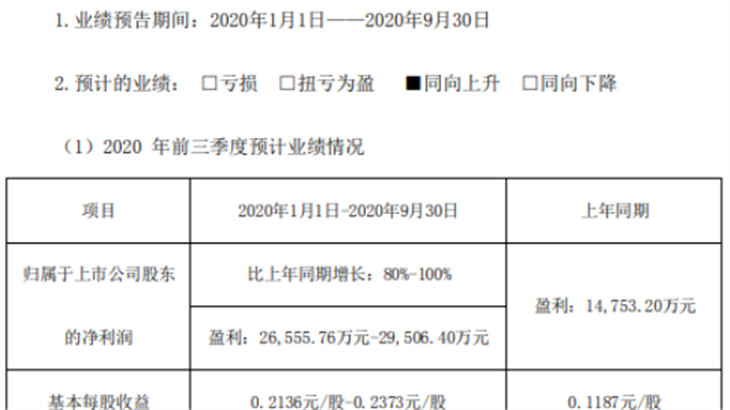

在招股书中,佳禾食品认为实施这些项目具有可行性和效益性,并列出了相关经济效益分析情况。其中,“年产十二万吨植脂末生产基地建设项目”达产后,预计年可实现销售收入98332.31万元、净利润11579.13万元;而“年产冻干咖啡2160吨项目”达产后,预计年可实现销售收入15905.45万元、净利润2588.94万元。综合起来,仅这两个新建项目达产后就能为公司新增11.42亿元的销售收入和1.42亿元的净利润。以该组数据与2018年营业收入15.95亿元、扣非归母净利润2.44亿元相比,两个新建项目若能达产,则公司的收入和利润至少增长50%以上。然而,理想固然很“丰满”,可实际情况真的具有招股书所说的可行性吗?在食品行业市场竞争激烈,佳禾食品增产的产品要想获得预期目标,还得看公司的销售客户能否“消化”其产能,否则再好的预期也只是空谈。

招股书披露,佳禾食品2018年的植脂末产能为13.5万吨,产销率在100%左右,若融资新建产能12万吨“植脂末生产基地建设项目”,达产后将使得佳禾食品的产能在原有基础上增加88.89%,对于其前五大客户占比都不算大,第一名仅略高于10%,报告期前五大客户合计占比分别只有37.85%、35.70%、31.24%和26.84%,佳禾食品的产品大部分销向其他数量众多的中小客户的情况下,购买能力相对有限的中小客户能否有效消化佳禾食品未来大幅新增产能是让人担忧的,即便是佳禾食品大力拓展新客户,也需要更大的销售费用投入,而效益如何也是有待观察的。

与此同时,其募投的“年产冻干咖啡2160吨项目”必要性也让人生疑。招股书披露,佳禾食品2018年咖啡产能有7200吨,从产能利用率来看,有较多的闲置产能未被利用,以公司主要咖啡产品的速溶咖啡粉的产能利用率来看,仅为31.38%,2019年1~3月,速溶咖啡粉产能利用率进一步下降到8.46%,而即使是在2016至2017年,其产能利用率也仅有5.68%和11.83%。如此情况下,公司此次募资再新建“年产冻干咖啡2160吨项目”会不会带来新的产能闲置?新建项目的理由又是否考虑了市场需求?总之,对于这一项目募投的必要性,还是有商榷余地的。

营业收入数据成迷

先不说佳禾食品未来发展如何,仅分析招股书披露的公司过去三年的收入情况,就不免让人对其报告期内营业收入的真实性产生质疑了,因为在其营业收入持续增长下,营业利润却出现了大幅波动,而财务报表中与收入相关的数据也不符合一般财务勾稽规则。

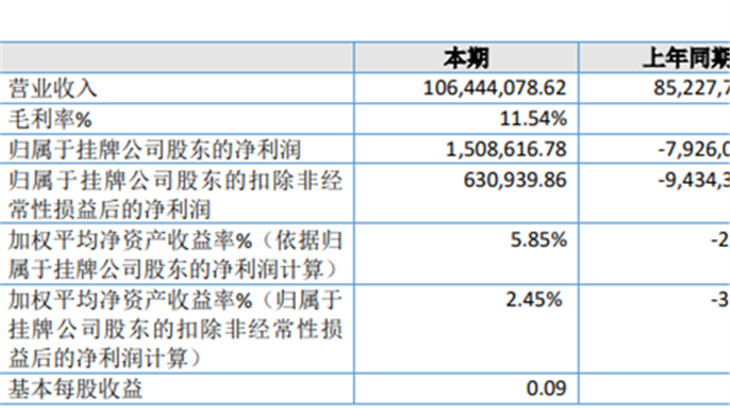

以2018年为例,159545.50万元的营业收入中有54125.54万元是境外收入(如表1所示),对这笔收入一般不需要考虑其增值税的问题,因此对境内收入考虑增值税因素影响(2018年5月1日前按17%税率,此后按16%税率)后,可知其境内收入部分的增值税销项税额大概有17218.59万元。整体核算,2018年全年的含税营业收入达到了176764.10万元。从财务勾稽角度考虑,这个规模的含税营业收入必然能够收到相同规模的现金,即使有一部分账款暂未收回,也会形成相应的应收账款等经营性债权。

在当年的合并现金流量表中,佳禾食品“销售商品、提供劳务收到的现金”为174000.08万元,与同期含税营业收入勾稽,可知绝大部分的收入都获得了现金流入,仅有2764.01万元营收暂未收到现金。此外,考虑到预收款项增加的202.73万元影响,本年度未收到现金的含税收入额大约为2966.74万元,理论上,这将会带来资产负债表中应收账款等经营性债权有相同金额的增加。

可事实上,佳禾食品2018年年末的应收账款虽然略微增至16052.19万元,但是应收票据却大幅降至440.62万元,而坏账准备则有855.19万元,综合起来,2018年年末应收款项跟上一年年末相同项目金额相比,不仅没有增长,反而还减少了642.97万元。在一增一减下,差额高达3609.71万元,即这一年有3609.71万元含税营业收入没有获得现金流和新增债权支持的,存在虚增的可能。

进一步分析2019年1~3月数据,可发现一季度的营收数据也是有异常情况的。具体来说,一季度38053.80万元营业收入在剔除10139.62万元的境外收入之后,再考虑增值税变化的影响,则含税营业收入达到了42520.07万元,相比同期41103.86万元“销售商品、提供劳务收到的现金”要多出1416.21万元。在剔除预收款项新增29.55万元的影响,理论上将有1445.76万元未能收现的含税收入将形成新增债权,体现在资产负债表相关项目中。

然而,在资产负债表中,2019年3月末的应收款项不但没有新增,相反,应收票据、应收账款及坏账准备合计数据与年初金额相比,反而减少了1763.72万元。一增一减下,有3209.48万元含税营业收入存在虚增的可能。

同样,若分析2017年营收数据,也可发现公司存在5241.07万元的差异是无法解释的。若将这几年差异金额累加起来,整体异常差额已经超过了1亿元,这对于每年利润在1亿至2亿元左右的佳禾食品而言,显然不是一个小数目。

不合理的采购数据

除了营收存在虚增的嫌疑外,佳禾食品采购数据在报告期内的变化也很诡异,既有数百万元的微小差异,也有相差数千万元的情况。

2018年,佳禾食品向前五名原材料供应商采购了56727.89万元,占当期原材料采购总额的56.30%,由此可知全年原材料采购总额为100760.02万元。考虑到增值税率变化影响,可推算出全年的原材料含税采购总额为117217.49万元(如表2所示)。

同期,佳禾食品“购买商品、接受劳务支付的现金”为118210.92万元,剔除预付款项增加额518.59万元的影响,则与本年度采购相关的现金流出了117692.33万元,与含税采购总额相勾稽,仅少474.84万元。如果合并资产负债表中披露的应付款项有相应的减少,则相关数据就能形成合理匹配。

事实上,佳禾食品2018年年末应付票据6648万元及应付账款21517.87万元合计跟上一年年末相同项目的合计金额相比较,不仅没有减少,反而新增了6997.38万元。如此一来,导致2018年原材料的含税采购总额与财务报表数据之间出现了7472.23万元的差异,显然这是可疑的。

2019年一季度,以佳禾食品向前五名原材料供应商的采购额11954.43万元及其占比57.04%可知,一季度原材料采购总额为20957.98万元,再按16%考虑增值税,则含税采购总额为24311.25万元,与同期现金流量表中32729.91万元“购买商品、接受劳务支付的现金”勾稽,现金多支出了8418.65万元,即便考虑预付款项增加310.48万元的影响,仍多支出了8108.17万元,理论上,这将导致3月末应付款项有相同规模的减少才合理。

可事实上,2019年3月末应付票据4488万元和应付账款14190.05万元合计金额相比期初合计金额减少了9487.82万元,与理论减少值相比相差了1379.64万元。

同样的方法进一步分析,也能发现2017年原材料采购当中也有800多万元的异常数据在招股书找不到合理的解释。

对于这些差异的存在,即使是考虑到跟原材料采购十分相近的长期资产购建的情况,也不太可能给出合理的解释,因为招股书披露的固定资产、无形资产、在建工程等数据之间基本能够合理匹配,并没有原材料采购中出现的那般大额异常情况。■